-

Certains experts ou commentateurs redoutent une pénurie des métaux utilisés dans les véhicules électriques.

-

Ils pensent qu’un déficit entre l’offre et la demande de matériaux stratégiques comme le cobalt ou le nickel pourrait étrangler les constructeurs de voitures branchées.

-

Des spéculateurs sont déjà à l’affût … Qu’en est-il vraiment ?

OTO-News (pénurie mondiale du cobalt et du nickel) – Les batteries lithium-ion utilisées dans les véhicules électriques contiennent du nickel et du cobalt dans leurs cathodes. Ces métaux ne sont pas vraiment « rares », à l’inverse de l’or ou du platine, mais ils ne sont pas non plus très abondants dans l’écorce terrestre. Les réserves mondiales sont forcément limitées. En outre ils sont utilisés dans bien d’autres applications industrielles. Dans les électrodes des batteries on trouve également de l’aluminium, du graphite et du manganèse, mais leurs approvisionnements ne posent, à priori, pas de problème.

Cobalt

Dans les batteries, le cobalt est l’élément le plus « problématique » et le plus cher. Il est moins abondant dans la croûte terrestre que les autres mais surtout, plus de la moitié de la production mondiale est localisée dans un seul pays : la République Démocratique du Congo, en proie aux conflits armés et à la corruption. Une situation qui est synonyme de risque pour les approvisionnements. En outre certaines mines artisanales y exploitent des enfants. Un argument parfois utilisé pour ternir l’image « verte » de la voiture électrique. Pour toutes ces raisons, la plupart des constructeurs automobiles, à commencer par Tesla, ne font pas mystère de leur volonté de se passer totalement de cobalt dans leurs batteries.

Aujourd’hui, la quantité de cobalt utilisée dans un véhicule électrique est relativement faible : en général moins de 5 % du poids total de la batterie, et elle est en diminution constante. Il y a quelques années, les cathodes de type NMC 333 des premières Renault Zoé contenaient 33 % de cobalt. Les fabricants ont ensuite produit des cellules NMC 442 ou NMC 622 qui n’en contiennent plus que 20 % et aujourd’hui, apparaissent sur le marché les cellules NMC 811 dont la teneur en cobalt n’est que de 10 %. Quant à Tesla et Panasonic, ils exploitent dans leur gigafactory du Nevada une autre chimie pour les cathodes de la Model 3. Dénommées NCA, ces cellules, qui contiennent de l’aluminium, sont réputées comporter moins de cobalt que les NMC 622. D’autres fabricants, principalement en Chine, adoptent des technologies de batterie lithium-ion dont le cobalt est absent : les LFP, LMP ou LMO. Celles-ci sont toutefois considérées comme moins performantes en termes de densité d’énergie ou de durée de vie.

Si la plupart des fabricants n’ont pas encore éliminé totalement le cobalt de leurs batteries lithium-ion, c’est que ce métal permet de fabriquer des cellules à haute densité d’énergie. Il y a peu le fabricant chinois Svolt annonçait avoir développé une batterie performante sans cobalt, mais il n’a révélé aucun détail sur son innovation. D’autres, comme probablement Tesla, sont certainement sur le point d’y parvenir aussi. Mais il faudra probablement encore patienter quelque temps avant que leurs innovations n’aboutissent au stade de l’industrialisation.

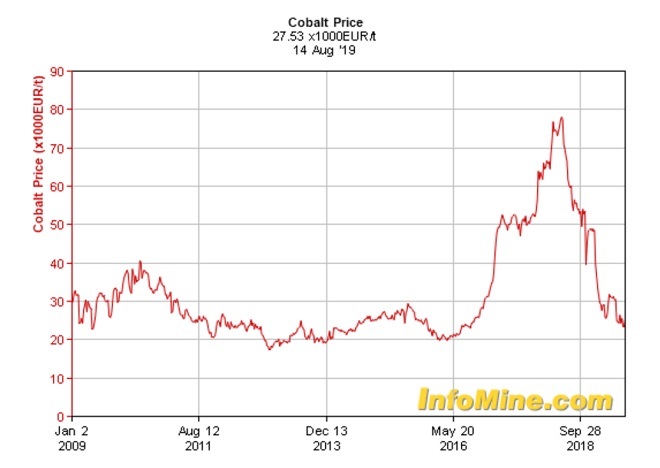

Alors, finalement, y a-t-il un risque que les véhicules électriques tombent en panne de cobalt ? C’est ce que des analystes et des experts prédisaient déjà il y a un an en observant que le prix de la tonne de cobalt sur le LME (London Metal Exchange) a été multiplié par 4 entre le printemps 2016 et l’été 2018 pour atteindre un sommet à presque 80.000 €. Pourtant, depuis lors, la cotation de ce métal sur les marchés n’a cessé de chuter pour s’afficher ce 14 août à 27.500 €/tonne, ce qui correspond à un retour à la case départ.

Comment expliquer cette évolution ? Si, vers le milieu de 2016, la perspective d’une croissance des ventes de véhicules électriques a engendré une spéculation, la hausse des prix qui s’en est suivie a incité les producteurs de cobalt à accroître leurs capacités d’extraction. Entre 2016 et 2018, l’offre de cobalt sur le marché s’est accrue de 55 %. Ils ont donc, eux aussi anticipé une croissance importante de la fabrication de batteries lithium-ion, non seulement pour l’électromobilité (qui ne compte que pour 20 % de la demande) mais aussi pour les appareils nomades (portables, smartphones, outils et appareils sur batteries, …). Pourtant la croissance du marché de ces derniers est en perte de vitesse et le boom du véhicule électrique ne s’est pas encore vraiment produit, du moins pas aussi vite qu’attendu. Et puis, comme on l’a vu ci-dessus, les fabricants de cellules réduisent significativement la quantité de cobalt incorporée dans leurs électrodes. Conséquence : le marché du cobalt est en surcapacité et la loi de l’offre et de la demande provoque logiquement la culbute des prix.

A cela s’ajoute le fait que de nombreux projets d’ouverture de nouvelles mines de cobalt voient le jour à travers le monde, notamment au Canada, aux USA, en Roumanie, au Brésil et surtout en Australie où les gisements semblent importants. Enfin, un nombre de plus en plus grand de batteries en fin de vie arrivent dans les usines de recyclage et le cobalt recyclé vient s’ajouter à l’offre des mineurs. Volvo cars, par exemple, utilise déjà du cobalt recyclé.

A l’analyse de tous ces facteurs, nous sommes donc d’avis que l’essor de la mobilité électrique ne risque pas d’être entravé, à terme, par une pénurie de cobalt. Si l’explosion attendue des ventes de VE dans les prochaines années s’accompagnera d’un accroissement important de la demande en matériaux pour batteries, l’effet combiné d’une diminution constante de leur teneur en cobalt (qui tend vers zéro), de l’ouverture de nouvelles mines, de l’augmentation des capacités de production des mines existantes et d’une offre croissante de cobalt recyclé ne devrait pas affecter les constructeurs de voitures branchées.

Nickel

Si la teneur en cobalt des électrodes de batteries diminue constamment, c’est en faveur du nickel dont la proportion augmente d’autant : en quelques années elle est passée de 33% (dans les cellules NMC 333) à 80 % dans la dernière génération de cellules (NMC 811) mises sur le marché depuis quelques mois ; le manganèse y est aussi substitué, en partie, par le nickel.

Ce métal blanc argenté, plus dur et plus tenace que le fer est relativement abondant dans l’écorce terrestre : 2 fois plus que le cuivre. Dans les gisements, qui sont assez bien répartis sur la surface du globe, il est fréquemment associé au cobalt. Les plus grands producteurs de minerais sont l’Indonésie, les Philippines, le Canada et la Nouvelle Calédonie qui, ensemble, produisent plus de la moitié du nickel mondial, suivis de l’Australie et de la Russie. Mais en termes de réserves connues, 3 pays se partagent près de 50 % des gisements découverts : l’Australie, la Nouvelle Calédonie et le Brésil. L’estimation des réserves mondiales s’élève à 130 millions de tonnes pour une production totale, en 2016 de 2,25 millions de tonnes. A ce rythme, nous disposons donc de réserves pour au moins 57 ans, sans tenir compte des possibilités de recyclage.

Important à savoir : plus des 2/3 de la production mondiale de nickel est utilisée dans la fabrication d’aciers inoxydables (qui contiennent environ 10 % de nickel) ou d’autres alliages. Seulement 13 % de la production servent dans les équipements électriques, dont 5 % (ou 107 tonnes par an) pour les batteries, y compris celles des appareils nomades. Une importante croissance de la vente de véhicules électriques ne peut donc affecter qu’à la marge le marché mondial du nickel.

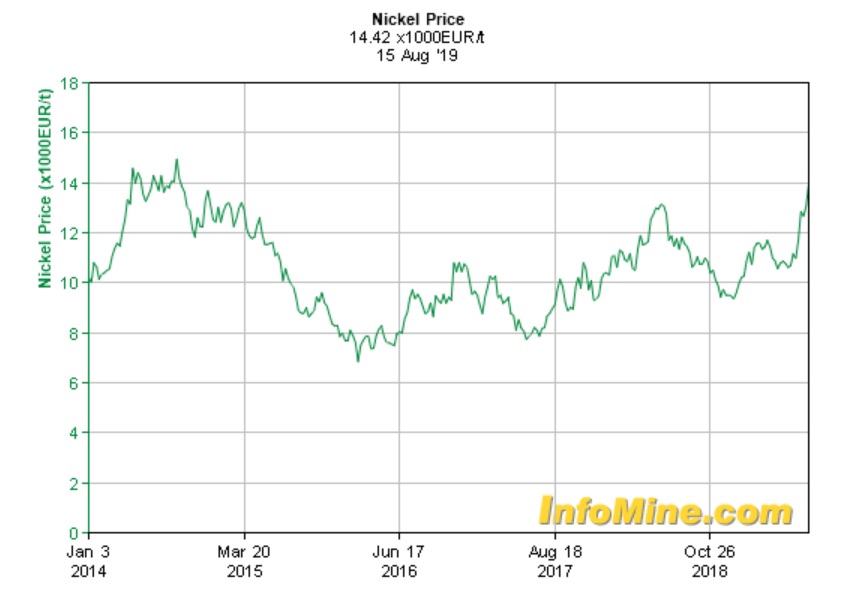

Lorsqu’on observe l’évolution du prix de la tonne de nickel sur le LME depuis début 2014, on constate qu’il a fluctué entre 14.000 € (à l’automne 2014) et 8.000 € (fin 2015), dans des proportions relativement raisonnables par rapport à d’autres matières premières.

Comme pour la plupart des matières premières, la spéculation et les tensions géopolitiques ou commerciales (entre les Etats-Unis et la Chine par exemple) sont les plus importants facteurs de variation des prix. Entre 2007 et 2015, la production a toujours excédé la consommation mondiale. Pendant cette période, plus de 650.000 tonnes de nickel ont alimenté les stocks. Ce n’est que depuis 2016 que l’offre sur les marchés est légèrement inférieure à la demande. Depuis le début de cette année, le prix de la tonne est reparti à la hausse pour atteindre 14.420 € le 15 août, au plus haut depuis l’été 2014.

La principale raison de cette inflation de plus de 30 % est d’ordre politique. M. Joko Widodo, le président de l’Indonésie, plus grand producteur mondial de nickel, envisage d’interdire les exportations de certains minerais dont le nickel. Le gouvernement avait déjà instauré une telle mesure en 2014 pour l’assouplir ensuite en 2017. L’objectif des autorités indonésiennes est de forcer les acteurs économiques à investir dans une filière de transformation du minerai dans le pays, à commencer par la construction de fonderies. La tactique a été couronnée de succès : entre 2014 et 2017 de nombreuses fonderies ont été construites en Indonésie et la production primaire de nickel a bondi de 24.000 à 150.000 tonnes par an, faisant actuellement du pays le plus important producteur mondial de nickel.

Le président indonésien souhaite ouvertement le développement d’une industrie nationale du véhicule électrique, incluant la fabrication de matériaux pour cellules et la construction d’usines d’assemblage de voitures.

« Nous avons les matières premières et tout ce qu’il faut dans le pays pour fabriquer des batteries et des voitures électriques » a déclaré M. Joko Widodo. Il prévoit donc des aides et des incitants fiscaux pour les entreprises qui investiront dans ce secteur. Toyota et Hyundai ont déjà saisi la balle au bond, le premier en déclarant dans un récent communiqué vouloir consacrer 2 milliards de dollars dans le développement de véhicules hybrides en Indonésie et le second en annonçant un investissement d’un milliard de dollars pour la construction d’une usine de voitures électriques à Karawang sur l’île de Java.

C’est dans ce contexte qu’il faut comprendre l’annonce faite il y a quelques semaines par l’agence de presse indonésienne selon laquelle Tesla allait établir dans le pays une usine de production de métaux pour batteries.Quelques jours plus tard on apprenait qu’en réalité Tesla s’associerait pour ce projet à un consortium comprenant également CATL et LG Chem, deux fabricants majeurs de cellules lithium-ion ainsi que Daimler et Volkswagen. L’information n’a été confirmée par aucune des entreprises concernées, mais elle ne nous semble pas complètement absurde.

Il y a quelques semaines, lors d’une conférence à huis clos qui réunissait des producteurs de matières premières et des responsables politiques américains, Sarah Maryssael, la responsable de Tesla en charge des achats des métaux pour batteries a déclaré qu’elle redoutait une pénurie de matériaux comme le cuivre, le nickel et le lithium … en ajoutant toutefois « si les investissements nécessaires ne sont pas faits pour accroître les capacités de production ».

Certains commentateurs et des médias peu informés du dessous des cartes ont directement tiré des conclusions hâtives. En mettant cette information en parallèle avec la hausse depuis quelques mois de la tonne de nickel, ils ont à nouveau agité le spectre d’une panne de la croissance du marché des véhicules électriques qui serait provoquée par une pénurie des métaux pour batteries.

Il faut bien comprendre que madame Maryssael s’adressait à un parterre de mineurs et de responsables politiques américains et que son avertissement avait pour objectif premier de les inciter à investir dans la production nationale de ces métaux. Il y a des gisements de cobalt, de nickel et même de terres rares aux USA, mais pour l’instant ils ne sont pour la plupart pas exploités car pas suffisamment rentables.

En réponse à la décision de Donald Trump d’instaurer des droits de douane sur les importations chinoises, la Chine menace de fermer ses frontières à l’exportation de métaux stratégiques. Après l’Indonésie, d’autres pays pourraient aussi avoir la mauvaise idée de restreindre, voir d’interdire l’exportation de minerais ou d’autres matières premières.

Dans ce contexte de guerre commerciale et de regain du protectionnisme économique, on comprend aisément que des fabricants et des utilisateurs de batteries comme Tesla, Volkswagen, Daimler, Toyota ou Hyndaï veuillent sécuriser leurs approvisionnements en matériaux stratégiques, au besoin en devenant acteurs de leur production dans les pays où se trouvent les gisements.

D’ailleurs, lors de la dernière assemblée des actionnaires de Tesla, Elon Musk a déclaré qu’il serait peut-être nécessaire de prendre le contrôle des approvisionnements en métaux pour batteries et que son entreprise pourrait se lancer dans l’exploitation minière.

-

Elon Musk : « We might get into the mining business, I don’t know, maybe a little bit at least »

La décision du président indonésien de fermer les frontières aux exportations de minerais est attendue dans les prochaines semaines, voire les prochains jours. Les milieux bien informés sont persuadés qu’il signera effectivement cette interdiction : les textes légaux seraient déjà en préparation.

Toutefois la mesure n’entrerait pas immédiatement en vigueur. Il est question de 2022, pour laisser le temps aux acteurs économiques de procéder aux investissements nécessaires et de construire des usines de production dans le pays.

Ce projet indonésien alimente bien entendu la spéculation et provoque la hausse des cours du nickel, mais nous ne prévoyons pas, à court terme, de pénurie sur les marchés.

Recyclage

A plus long terme non plus. Comme nous l’avons vu, les réserves mondiales sont encore importantes, de nombreux gisements sont inexploités et surtout, l’utilisation de nickel dans les véhicules électriques n’est responsable que d’une petite fraction de la consommation mondiale de nickel. Selon certains experts, le développement attendu de la mobilité électrique dans les 10 prochaines années devrait entraîner une hausse de seulement 4 % de la demande pour ce métal. Une croissance qui pourra être absorbée sans trop de problèmes par les investissements dans de nouvelles capacités d’extraction.

Et puis, il ne faut jamais oublier que si le cobalt, le lithium ou le nickel présents dans les batteries constituent en quelque sorte leur « carburant », celui-ci, contrairement à l’essence ou au diesel, n’est pas consommé. A la fin de la vie des batteries, ces métaux sont toujours là, dans leur intégralité, et ils peuvent être recyclés. Les filières de recyclage sont au point et elles sont opérationnelles. Nous les avons visitées et nous vous les avons présentées sur ce site.

Nous savons aussi qu’il existe des alternatives à l’utilisation de métaux stratégiques dans les batteries. Aux quatre coins du monde les chercheurs s’activent fébrilement à mettre au point d’autres chimies qui font appel à d’autres matériaux : batteries au sodium (très abondant dans les océans : c’est le sel de cuisine), au souffre, zinc-air, etc.

Une situation complètement différente, donc, de celle du pétrole qui constitue le carburant des voitures thermiques. Personne ne parviendra jamais à le recycler après qu’il soit passé dans leur moteur et transformé en fumée. Un pétrole dont les réserves mondiales s’épuisent, elles, irrémédiablement …

Alors, à votre avis, quelle motorisation risque un jour de tomber en panne définitive de « carburant » : celle des véhicules électriques, ou celle des voitures à moteur thermique ?